종합소득세율=근로소득세율=사업소득세율=기본세율근로소득과 사업소득은 모두 종합소득에 포함되는데요. 그래서 세율도 똑같이 기본 세율이 적용됩니다.

종합소득세 계산식 종합소득세 계산은 매출에서 필요경비를 빼고 먼저 소득금액을 계산합니다. 이 소득금액에서 각종 소득공제를 다시 빼서 과세표준을 구하는데요. 세율은 이 과세표준에 곱해집니다.

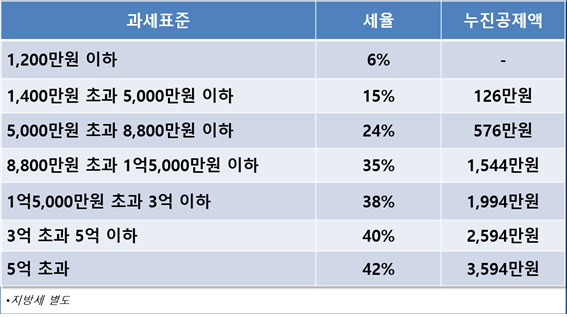

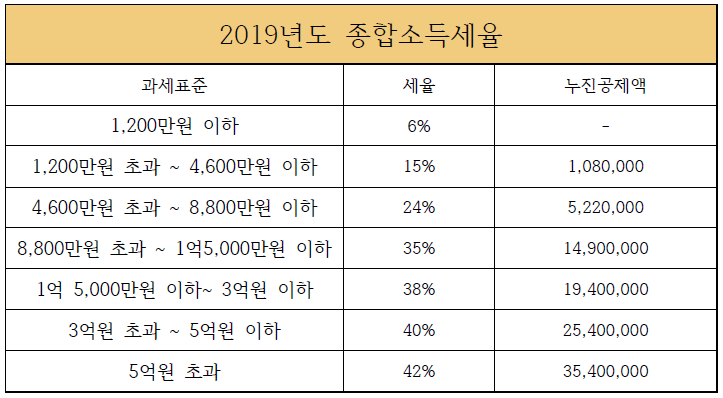

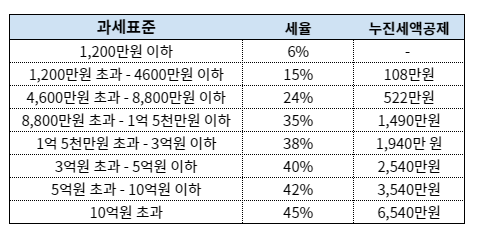

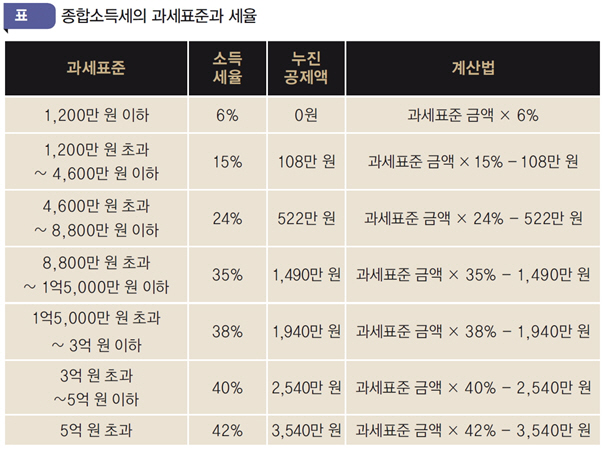

2023년부터 과표구간 조정 2023년 귀속 종합소득세에서 과표구간으로 조정이 있었습니다.기존에는 1200만원 이하에 6% 세율이, 1200만원~4600만원에 15% 세율이 적용됐지만 2023년부터는 1400만원까지 6%, 1400만원~5000만원에 15% 세율이 적용됩니다.

소득세율표의 개정

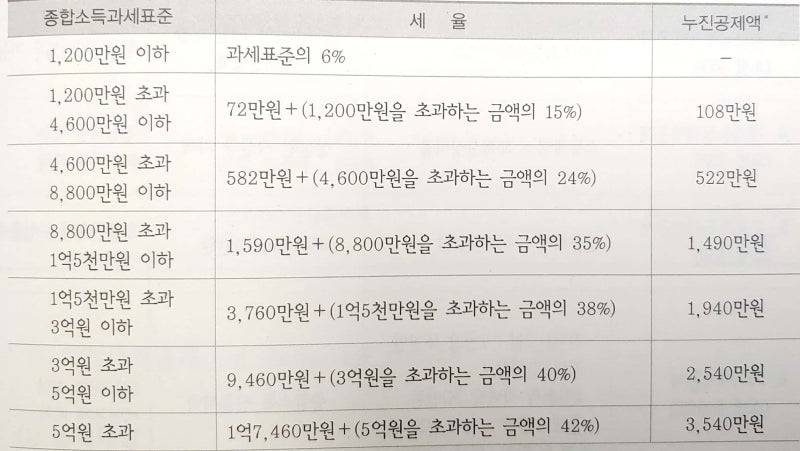

소득세 누진공제 계산 방법, 한국의 소득세는 누진세 구조이기 때문에 계단식으로 세율을 적용해서 계산해야 합니다.예를 들어 소득이 1억원이라면 1400만원까지는 6%, 1400만원에서 5000만원까지 15%, 5000만원에서 8800만원까지는 24%, 8800만원에서 1억원까지는 35%로 각각 나눠 계산을 해야 합니다.이렇게 계산하는 것은 복잡하기 때문에 아래 표를 사용해서 계산하면 쉽게 계산할 수 있습니다.

과세표준 누진제를 쉽게 계산하는 방법 1400만원 이하, 과세표준×6%, 1400만원~5000만원(과세표준×15%) – 126만원, 5000만원~8800만원(과세표준×24%) – 576만원, 8800만원~1억5,000,000~1억5,000,000~1억(과세표준×38%) – 9,000만~1억5,000만~1억5,000만~1억5,000만원(과세표준×40%) – 2594억엔, 10억엔 이상(과세표준 초과) ,45%(과세표준) ,40% ~10% ~10억

과세표준 누진제를 쉽게 계산하는 방법 1400만원 이하, 과세표준×6%, 1400만원~5000만원(과세표준×15%) – 126만원, 5000만원~8800만원(과세표준×24%) – 576만원, 8800만원~1억5,000,000~1억5,000,000~1억(과세표준×38%) – 9,000만~1억5,000만~1억5,000만~1억5,000만원(과세표준×40%) – 2594억엔, 10억엔 이상(과세표준 초과) ,45%(과세표준) ,40% ~10% ~10억

#종합소득세율 #종합소득세율 #소득세율 #소득세율 #근로소득세율 #근로소득세율표 #누진세 #누진공제 #누진공제액,종합소득세누진공제

#종합소득세율 #종합소득세율 #소득세율 #소득세율 #근로소득세율 #근로소득세율표 #누진세 #누진공제 #누진공제액,종합소득세누진공제